Podatki w firmie – jakie podatki płaci przedsiębiorca?

Prowadzenie własnej firmy wiąże się nierozerwalnie z koniecznością płacenia podatków. Zwłaszcza na początku drogi z własnym biznesem dobrze będzie przygotować się na to psychicznie (i nie tylko!). Z pewnością znacie ten cytat Einsteina o dwóch pewnych rzeczach na świecie? Nie ma co ukrywać, płacenie podatków, to jeden z tych przykrych obowiązków, którego niestety trudno będzie uniknąć.

Czy rzeczywiście płacenie podatków zawsze musi być tak bolesne? Jakie podatki musi płacić przedsiębiorca? Na te i inne pytania odpowiadam w dzisiejszym wpisie, zapraszam.

Podatki – a po co mi to?

Dzisiejszy wpis nie należy do tych łatwych, miłych i przyjemnych. Każdy temat, w którym pada hasło „podatki”, do takich siłą rzeczy należy. Mam jednak nadzieję, że może być praktyczną podpowiedzią dla wszystkich, którzy zaczynają przygodę z własnym biznesem. Wbrew pozorom, nie chciałbym straszyć podatkami, a bardziej uświadomić z czym wiąże się prowadzenie własnej firmy. Zacznijmy zatem od podstawowych informacji.

Podatkiem jest publicznoprawne, nieodpłatne, obowiązkowe, bezzwrotne świadczenie pieniężne na rzecz Skarbu Państwa, województwa, powiatu lub gminy, wynikające z ustawy podatkowej. Jak to często bywa punkt widzenia najczęściej uzależniony jest od punktu siedzenia. Nie inaczej jest w przypadku podatków. Z perspektywy przedsiębiorców to często „haracz”, który trzeba odliczać od swoich dochodów i łożyć na rzecz państwa. Z drugiej strony, to właśnie na nich opiera się w głównej mierze budżet państwa i z nich pokrywane są państwowe wydatki. Stymulują gospodarkę i mają ogromny wpływ na aspekt ekonomiczny nasz wszystkich. Także myślę, że z zasady nie ma co ich negować i dorabiać na siłę rogów. Może się bowiem szybko okazać, że z takimi poglądami skończymy w tej samej szulfadce co kibol z HWDP na koszulce, któremu okradli portfel i gdzie zadzwoni? Albo pseudo patriota, co przyszedł na kebaba w koszulce „Polska dla Polaków”. Wiecie o co mi chodzi? Hipokryzja. Podatki są ważne, niezbędne. System podatkowy, to już z kolei inny temat i to na dłuższy wpis 😉

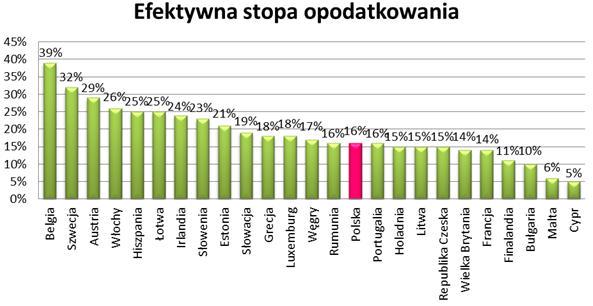

Wracając jeszcze na chwilę do Einsteina. Wspomniał, że życiu pewne są tylko śmierć i podatki, a gdyby pójść dalej, okazałoby się, że śmierć i podatki są nie tylko pewne, ale też sprawiedliwe. Dosięgną wszystkich. Niezależnie do tego jaki rodzaj działalności prowadzisz, od podatków nie uciekniesz. Na jaki koszt musisz się przygotować chcąc prowadzić działalność? Jakie podatki płacą przedsiębiorcy?

Jakie podatki płaci przedsiębiorca?

Podkreślałem to wielokrotnie – założenie firmy nie jest wielką sztuką. Zwłaszcza w dobie postępującej cyfryzacji. Aby założyć działalność gospodarczą wystarczy wpis do Centralnej Ewidencji i Informacji o Działalności Gospodarcze (CEIDG). Formularz możemy łatwo wypełnić przez Internet a później potwierdzić jego autentyczność w najbliższym Urzędzie Gminy. Ta prosta czynność powoduje jednocześnie nie tylko samo założenie firmy, ale również zgłoszenie do GUS-u wniosku o REGON oraz rejestrację w ZUS, czy też KRUS-ie. Schodki pojawiają się później, a nasze decyzje mają już bardzo realne konsekwencje.

Właśnie tak jest też w przypadku wyboru rodzaju opodatkowania. Poniżej opisałem najważniejsze informacje, jak wyglądają podatki w firmie, ale to do Was będzie należał ostateczny wybór. Zacznijmy od dwóch podatków co do których nie ma większych wątpliwości.

Podatek od nieruchomości, to jeden z tych podatków, na które będzie trzeba się przygotować posiadając własną nieruchomość. Wysokość tego podatku ustalana jest każdego roku przez organ wykonawczy w formie decyzji, na którą niestety nie mamy wpływu. Drugi podatek, który jest raczej oczywisty i nie wymaga omówienia to podatek od czynności cywilnoprawnych. W skrócie PCC.

Ma znaczenie w przypadku zawierania umów i współpracy z osobami fizycznymi, nieprowadzących własnej działalności. Będą to wszelkiego rodzaju umowy sprzedaży, pożyczki, darowizny. Stawka podatku kształtuje się różnie w zależności od rodzaju zawartej umowy.

Oba opisane firmowe podatki nie muszą występować wcale. Decyduje o tym indywidualna sytuacja przedsiębiorcy. Natomiast kolejne dwa, którym poświęcę teraz więcej uwagi, są już nieuniknione.

Podatek dochodowy

Jeśli zakładasz lub prowadzisz własną firmę, robisz to nie tylko z pasji i dla własnej przyjemności ale też dla określonych korzyści finansowych. Dochodów. A jeśli w Twojej firmie pojawia się przychód, to razem z nim pojawia się obowiązek płacenia podatku dochodowego. Zauważcie, że pojawiły się dwa pojęcia, które brzmią podobnie, ale nie oznaczają tego samego: przychód i dochód. Dochód to przychód pomniejszony o koszty uzyskania przychodu. Inaczej mówiąc, kwota, którą przedsiębiorca dostaje „na rękę” po odliczeniu wszystkich kosztów. Także prowadząc własną firmę, gdy po udanym miesiącu okazuje się, że jesteś na plusie i udało Ci się coś zarobić, Twoja radość może nie trwać zbyt długo, gdy trzeba będzie odliczyć od tego podatek dochodowy 😉 Co ważne, decydujący wpływ na jego wysokość, ma zadeklarowana forma opodatkowania.

Ustawa o PIT wyróżnia 2 formy opodatkowania dochodów:

- skala podatkowa 18% i 32% od nadwyżki 85 528 zł dochodu

- podatek liniowy 19%

Kolejne dwie formy to zryczałtowane formy opodatkowania:

- ryczałt ewidencjonowany

- karta podatkowa

Czym różnią się wymienione formy opodatkowania? Podstawowa różnica jest taka, że przy wyborze skali podatkowej lub podatku liniowego, podatek określony jest stawką procentową i oblicza się go od rzeczywistego dochodu. Z kolei podatek dochodowy płacony w formie ryczałtu ewidencjonowanego zależy tylko od osiągniętego przychodu i obowiązującej stawki ryczałtu, która jest przypisana dla danej działalności. Koszty uzyskania przychodu, odmiennie niż w przypadku skali podatkowej i podatku liniowego, nie mają wpływu na to ile zapłacimy podatku. Jeśli natomiast chodzi o podatek płacony w formie karty podatkowej, w ogóle nie zależy od przychodu i kosztów ich uzyskania. Ustalona jest jedna, stała stawka na każdy rok podatkowy.

Przy skali podatkowej wyróżnia się dwie stawki podatku: 18% i 32%. Jeżeli dochód w danym roku podatkowym nie przekroczył pierwszego progu podatkowego 85 528 zł, to podatek wylicza się według stawki 18%. Wyliczając podatek w pierwszym progu podatkowym, dodatkowo pomniejsza się go o tzw. kwotę zmniejszającą podatek – 556,02 zł. Po przekroczeniu progu podatkowego 85 528 zł dochodu podatek do zapłaty wynosi 15 395,04 zł + 32% od nadwyżki powyżej 85 528 zł.

Dodatkowo przedsiębiorcy mogą pomniejszyć swój dochód o wartość zapłaconych w danym okresie rozliczeniowym (miesiącu lub kwartale) składek ZUS na ubezpieczenie społeczne. Natomiast zapłacone składki ZUS na ubezpieczenie zdrowotne pomniejszają podatek do zapłaty. Opłacone składki ZUS na ubezpieczenie zdrowotne nie są odliczane w pełnej wysokości płatnej do ZUS-u (9%), a jedynie w 7,75% podstawy wymiaru. Co ważne, opodatkowanie firmy na zasadach ogólnych umożliwia przedsiębiorcom skorzystanie z różnego rodzaju ulg podatkowych przy rocznym rozliczaniu dochodu.

Podatek liniowy zawsze wynosi 19%. Osiągane dochody nie mają żadnego znaczenia. Stąd też wniosek, że ta forma opodatkowania będzie szczególnie korzystna dla przedsiębiorców osiągających wysokie dochody. Wysokie, czyli minimum 100 000 rocznie. W tym przypadku nie można niestety liczyć na stosowanie większości ulg podatkowych, czy też na wspólne rozliczanie się z małżonkiem. Nie każdy też może skorzystać z tej opcji. Jednym z powodów, jest świadczenie usług na rzecz byłego lub obecnego pracodawcy. Dotyczy to usług o tym samym charakterze, co praca, którą podatnik wykonywał bądź wykonuje na etacie.

Ryczałt ewidencjonowany to tzw. uproszczona forma opodatkowania. Podatek rozliczany jest od osiągniętego przychodu, a nie dochodu. Różnicę już znacie, prawda? 🙂 Oznacza to, że koszty uzyskania przychodu nie są brane pod uwagę. To znów rodzi dość logiczny wniosek, że ta forma opodatkowania będzie dobra dla osób, które tych kosztów nie ponoszą w dużej skali.

Aby podatnik mógł skorzystać z ryczałtu, muszą spełnić odpowiednie warunki. Nie może przekroczyć określonego limitu obrotów (250.000 euro), musi prowadzić rodzaj działalności, który może być opodatkowany w tej formie, nie może wykonywać prac na rzecz pracodawcy. Wysokość stawki ryczałtu uzależniona jest od rodzaju prowadzonej działalności, poniżej opisałem wartości dla poszczególnych:

- 3% – m.in. usługi w handlu i gastronomii

- 5,5% – m.in. branża budowlana

- 8,5% – m.in. działalność gastronomiczna obejmująca sprzedaż napojów o zawartości alkoholu wynoszącej powyżej 1,5%

- 12,5% – m.in. z tytułu umowy najmu

- 17% – m.in. wynajem samochodów osobowych, prowadzenie usług hotelarskich

- 20% – m.in. wolne zawody

Dokładny wykaz stawek znajduje się w art. 12 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne. Natomiast teraz słów kilka karcie podatkowej. Jej główna cechą jest to, że wysokość płaconego podatku nie ma nic wspólnego z faktycznie osiąganym dochodem. Wysokość stawki karty podatkowej zależy od liczby ludności w obszarze prowadzonej działalności, od wielkości zatrudnienia, rodzaju usług, wieku przedsiębiorcy czy rozmiaru prowadzonej działalności. Tak jak w przypadku ryczałtu, z karty podatkowej mogą skorzystać podatnicy, którzy prowadzą określony rodzaj działalności i nie przekroczyli limitu zatrudnienia. Pełna lista działalności mogących korzystać z karty podatkowej znajduje się w art. 23 ust. 1 ustawy o zryczałtowanym podatku dochodowym.

Podatek od towarów i usług (VAT)

Trzy litery znane wszystkim – VAT – czyli podatek od towarów i usług. To podatek obrotowy obciążający tzw. wartość dodaną na każdym etapie produkcji i dystrybucji poszczególnych towarów i usług. Stanowi różnicę między VAT-em za sprzedaż towarów, a VAT-em zapłaconym przy zakupie towarów.

Aktualnie obowiązujące stawki VAT wynoszą 23%, 8% i 5%. Wyróżnia się również tzw. preferencyjną stawkę VAT 0%, którą stosuje się po spełnieniu określonych warunków (np. w transporcie międzynarodowym). Skąd wiedzieć, jaką stawką VAT opodatkować naszą działalność? Wystarczy zajrzeć do wspominanej już ustawy o podatku od towarów i usług. W Posce podstawową stawką VAT w Polsce jest 23%. Natomiast stawka w wysokości 8% stosowana jest w odniesieniu do towarów i usług wymienionych w załączniku 3 ustawy o VAT, dotyczy usług dostawczych, budowlanych, remontowych itp. Stawka 5% opisana jest z kolei w załączniku 10 ustawy o VAT, obejmuje ona podstawowe towary spożywcze, książki oraz czasopisma specjalistyczne.

Co ważne! Niektóre czynności są automatycznie zwolnione z opodatkowania VAT. Zostały wymienione dokładniej w art. 43 ustawy o podatku od towarów i usług.

Świeżo upieczeni przedsiębiorcy mogą liczyć na zwolnienie z VAT, z założeniem nie przekroczą obrotów rzędu 200 000 zł rocznie. Jeśli ten limit zostanie przekroczony, automatycznie powstaje obowiązek zarejestrowania się jako czynny podatnik VAT. Oczywiście niektórzy przedsiębiorcy już na starcie muszą być podatnikami VAT. Dotyczy to branży budowlanej, transportowej, jubilerskiej, towarów akcyzowych, samochodów osobowych, usług prawniczych.

Chcąc prowadzić i rozwijać własną firmę, w Waszych biznesplanach powinien koniecznie pojawić się wątek podatków w firmie. To jeden z tych czynników, które bezpośrednio wpływają na biznesowy całokształt. Oczywiście nie musicie zostać z tym sami. Wsparcie dobrego biura rachunkowego będzie dla Was wybawieniem.

Mimo, że subtelnie chciałbym zachęcić Was do skorzystania z usług mojego biura, to dobrze pamiętam jak sam startowałem, Musiałem skorzystać z usług firm zewnętrznych, inaczej byłoby naprawdę ciężko. Nie urodził się chyba jeszcze człowiek, który znałby się na wszystkim. Poza tym, czasami naprawdę trudno jest złapać dystans do własnych decyzji i zadań. Pomoc na zasadzie outsourcingu jest idealnym rozwiązaniem. Z resztą nie tylko w kwestii podatków, księgowości ale też w przypadku obsługi prawnej czy informatycznej.

Jeśli szukacie pomocy we właściwym i swobodnym poruszaniu się po świecie podatków i regulacji prawnych, zachęcam do bezpośredniego kontaktu. Wiem jak Wam pomóc!

Do usłyszenia!

Najnowsze komentarze